相続手続きって何をすればいいの?

無料法律相談で相続で必要な手続き、あなたの問題点を整理しましょう。

1.相続の手続って具体的に何がありますか?

相続手続き一覧

年金関係

まずは年金受給を受給されている方の年金受給停止手続きが必要です。停止をせずにずっともらい続けてしまうと、後になって相続人に対し、高額の返還義務が生じてしまいますので要注意です。そのほかに次のような請求手続きがあります。一応期限が設けられていますが、何が請求できるのか、誰が請求できるのかの調査が必要になる場合があったり、もらい忘れてしまうことがあるので、なるべく早めに手続きするようにしましょう。

| 制度 | 種類 | 請求期限 | 請求先 |

|---|---|---|---|

| 国民年金 | 遺族基礎年金 | 5年以内 | 市区町村の窓口 又は 年金事務所 |

| 寡婦年金 | 5年以内 | ||

| 死亡一時金 | 2年以内 | ||

| 厚生年金 | 遺族厚生年金 | 5年以内 | 年金事務所 |

| 共済年金 | 遺族共済年金 | 5年以内 | 各種共済窓口 |

| 労災保険 | 遺族補償給付 | 5年以内 | 故人の勤務先 |

葬祭費関係

各種制度から葬祭にかかった費用の一部が支給されます。ご遺族ではなくても葬祭を行った人に支給される場合もあります。

| 制度 | 種類 | 請求期限 | 請求先 |

|---|---|---|---|

| 国民健康保険 | 葬祭料(費) | 2年以内 | 市区町村の窓口 |

| 健康保険 | 埋葬料 | 2年以内 | 故人の勤務先 又は年金事務所 |

| 家族埋葬料 | 2年以内 | ||

| 労災保険 | 葬祭料 | 2年以内 | 故人の勤務先 |

保険金の請求

死亡に伴われて支払われる生命保険は受取人が指定されていれば、相続人の間で分ける財産には該当しません。

| 種類 | 請求期限 | 請求先 |

|---|---|---|

| 簡易保険 | 5年以内 | 郵便局 |

| 生命保険 | 2年以内 | 各種生命保険会社 |

税金関係

| 期限 | 届出先 | |

|---|---|---|

| 医療費控除による税金の還付手続き | 5年以内 | 税務署 |

| 所得税の準確定申告 | 4ヶ月以内 | |

| 相続税の申告 | 10ヶ月以内 |

名義変更

各種名義変更が必要です。電話、電気、ガス、水道、NHK等は支払口座の変更も必要になります。

| 種類 | 期限 | 届出先 |

|---|---|---|

| 不動産 | 法務局 | |

| 銀行預金 | 銀行 | |

| 郵便貯金 | 郵便局 | |

| 株式・社債・国債 | 証券会社・信託銀行 | |

| 電話加入権 | 電話局 | |

| 電気 | 電力会社営業所 | |

| ガス | ガス会社営業所 | |

| 水道 | 水道局営業所 | |

| NHK | NHK | |

| ゴルフ会員権 | ゴルフ場 | |

| 自動車 | 陸運局事務所 | |

| 世帯主 | 14日以内 | 市区長村の窓口 |

返却するもの

各種保険証、免許証などの返却が必要です。

| 種類 | 期限 | 届出先 |

|---|---|---|

| 国民健康保険証 | 14日以内 | 市区町村の窓口 |

| 介護保険被保険者証 | 14日以内 | |

| 老人医療受給者証 | 14日以内 | |

| 身体障害者手帳 | 14日以内 | |

| 印鑑登録カード | 速やかに | |

| 運転免許証 | 速やかに | 警察書 |

| パスポート | 速やかに | パスポートセンター |

| 会員カード | 速やかに | 各種店舗等 |

解約するもの

権利を引き継がないものは速やかに解約しましょう。

| 種類 | 期限 | 解約先 |

|---|---|---|

| クレジットカード | 速やかに | クレジットカード会社 |

| プロバイダー | 速やかに | プロバイダー会社 |

| 携帯電話 | 速やかに | 携帯電話会社 |

その他の手続き

| 制度 | 種類 | 期限 | 届出先 |

|---|---|---|---|

| 国民健康保険 | 高額療養費の請求 | 2年間 | 市区町村 |

| ご家族の新規加入 | 14日以内 | ||

| 児童扶養手当 | 請求(母子家庭) | ||

| 健康保険 | 高額療養費の請求 | 2年間 | 故人の勤務先 |

| 失業保険 | 未支給分請求 | ハローワーク |

2.誰が相続人になるか教えて下さい。

(1)相続人の決め方

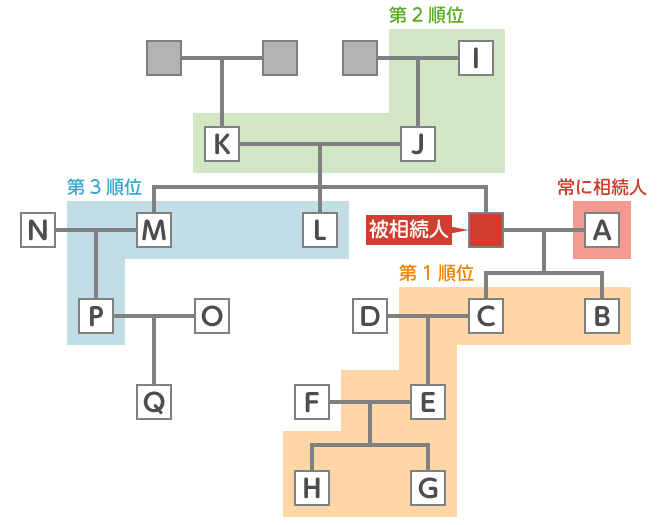

相続人の決め方は民法が定めており、これによると、相続人は以下のとおり決まることになります。

| 常に相続人 | 配偶者 (民法890条) |

|---|---|

| 第一順位 (民法887条) |

※該当者が複数の場合は同順位です。 |

| 第二順位 | 直系尊属 ただし、親等が異なる直系尊属が複数いる場合は親等が近い者が相続人になります。例えば、被相続人の父と祖母がいる場合には、父が相続人になるということです(民法889条) |

| 第三順位 (民法889条) |

※子の場合と異なり再代襲はありません。該当者が複数の場合は同順位です。 |

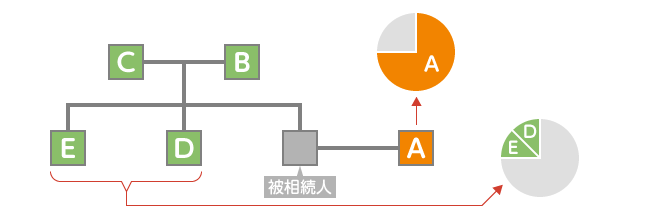

上の相続関係図を使って相続関係をおさらいしてみましょう。

【CASE1】~子供・孫・ひ孫などがいる場合~

上の相続関係図で言うとB、C、E、G、Hが子供、孫、ひ孫という直系属にあたります。

この場合、通常、配偶者Aと子のB、Cが相続人になります。

Cが死亡、廃除・欠格事由にあたる場合は、A、BとEが相続人になります。

更に、Cに加えてEも死亡、廃除・欠格事由に当たる場合は、A、B、G、H、が相続人になります。この場合、C、Eの配偶者であるD、Fには相続権はありませんのでご注意ください。

【CASE2】~子供がおらず両親、祖母が健在の場合~

上の相続関係図で言うと、IからKが直系尊属になります。この場合、被相続人の両親と祖母という親等の異なる直系尊属がいるため、より親等の近い両親のJとK、それに配偶者のAが相続人になります。

【CASE3】~子供、両親・祖父母がおらず、兄弟・姪がいる場合~

上の相続関係図で言うと、L、Mが兄弟、Pが姪にあたります。

通常、L、Mが兄弟姉妹として相続人になりますが、Mが死亡、廃除・欠格事由にあたる場合はLとPが相続人になります。Pが死亡、廃除・欠格事由にあたる場合、兄弟姉妹には再代襲がありませんので、Lだけが相続人になります。

(2)相続分の決め方

各相続人の相続分は、遺言で相続分が指定された場合又は遺言で相続分の指定が第三者に委託された場合は、遺言内容又は第三者の指定により定まります。これ以外の場合は民法の定める法定相続分によることになります(民法900条、901条)。

もっとも、相続人間で遺産分割協議を行い、遺言や法定相続分と異なる内容の遺産分割をすることができます。

これでは、法定相続分はあまり意味が無いように思えますが、実際の遺産分割協議では法定相続分を基礎として相続人間で協議をすることが多く、遺産分割協議の際の基準として機能しています。

以下の説明は法定相続分に関する説明ですので、遺言による相続分の指定等や遺産分割協議で法定相続分と異なる内容の分割をする場合には当てはまりませんのでご注意ください。

| 相続人 | 法定相続分 | |

|---|---|---|

| (1)配偶者・直系卑属 | 配偶者 | 2分の1 |

| 直系卑属 | 2分の1 | |

| (2)配偶者・直系卑属 | 配偶者 | 3分の2 |

| 直系卑属 | 3分の1 | |

| (3)配偶者・兄弟姉妹 | 配偶者 | 4分の3 |

| 兄弟姉妹 | 4分の1 | |

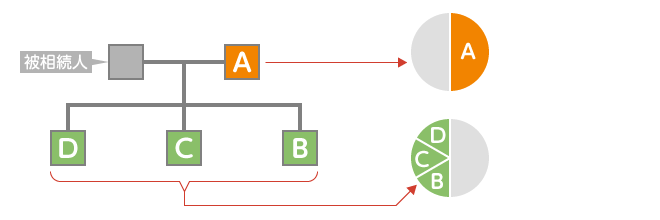

相続人が配偶者、直系卑属3人の場合

相続人が配偶者、直系卑属2人の場合

相続人が配偶者、兄弟姉妹2人の場合

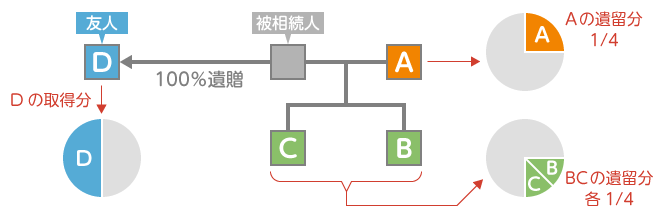

(3)遺留分って何ですか。

| 遺留分権利者 | 遺留分割合 |

|---|---|

| 配偶者 | 1/4 |

| 直系卑属 | 1/4 |

| 直系尊属 | 1/6 |

被相続人が全財産を友人Dに遺贈した場合

この事例では、遺言で全財産を友人Dに遺贈しています。したがって、配偶者Aの遺留分は全財産の4分の1、直系卑属(B及びC)の遺留分は4分の1になり、直系卑属それぞれの遺留分は8分の1になります。

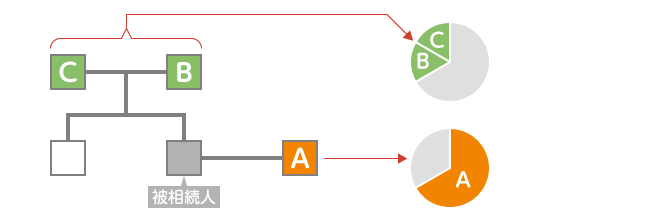

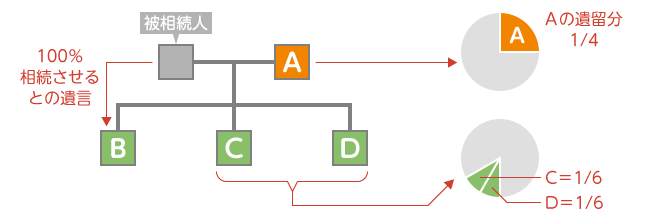

被相続人が全財産を長男に相続させるとの遺言をした場合

この事例では、遺言により全財産を直系卑属のBに相続させるとされています。この場合、配偶者(A)の遺留分は4分の1になります。直系卑属の遺留分 は4分の1ですが、この事例で遺留分が侵害されているのは、CとDですので、この2人の遺留分は直系卑属の遺留分4分の1を直系卑属の3人で割った12分の1になります。

被相続人(子供なし)が全財産を配偶者に相続させるとの遺言をした場合

この事例では、配偶者に全財産を相続させるとの遺言がされています。この場合、兄弟姉妹には、遺留分がありませんので、遺言どおり配偶者が全財産を相続することになります。

(4)相続人はどうやって調べればいいですか。

相続人の調査をする場合は、被相続人の出生から死亡までの戸籍、相続人にあたる人の戸籍謄本、除籍謄本、改正原戸籍謄本(以下「戸籍謄本等」といいます)を取り寄せます。戸籍の調査をすると、被相続人が養子縁組をしていたり、認知をしていたという事実が判明して、新たな相続人が登場することがあります。

戸籍謄本等は、本籍地の市町村役場でとれます。役場の窓口に加え、郵送でも取り寄せができます。戸籍を取り寄せる際は、必ず、『抄本』ではなく、『謄本』を取り寄せてください。

また、戸籍謄本等を取り寄せる時は、必ず『相続手続に使うので出生から死亡までの戸籍全部』と窓口で伝えてください(郵送の場合は請求書に書いてください)。

3.遺産の調査の仕方を教えて下さい。

遺産の調査の対象としては、預貯金・不動産等のプラスの財産(積極財産)と住宅ローン・連帯保証債務などのマイナスの財産(消極財産)があります。基本的な調査方法は、以下で一覧表にまとめてありますのでご確認ください。

積極財産の調査もれは、再分割すればいいので手間はかかってしまいますが致命傷にはならないことが多いです。他方で、消極財産の調査漏れは、債務額によっては支払不能な借金を引き継ぐことになる恐れがあるので致命傷になる場合があります。被相続人が事業を行っていた場合、知人・親戚等の連帯保証をしていた場合等は要注意です。

| 調査対象 | 調査方法 | |

|---|---|---|

| 積極財産 | 預貯金 | 通帳、残高証明書、取引履歴、郵便物 |

| 不動産、借地権 | 登記事項証明書、契約書、固定資産課税台帳、通帳、郵便物 | |

| 株式 | 通帳、郵便物、確定申告書 | |

| 国債 | 通帳、国債証券 | |

| 消極財産 | 住宅ローン | 契約書、登記事項証明書、通帳、家族へのヒアリング、残高証明書 サラ金のカード |

| 連帯保証債務 | ||

| 事業資金の債務 | ||

| サラ金の債務 |

4.相続手続のタイムスケジュールを教えて下さい。

年金、健康保険の手続・その他行政等の手続

相続発生直後は、死亡届の提出、年金・健康保険の手続など細かな手続が多く発生します。手続の一覧表を参考にして手続の順番を整理するといいでしょう。

3ヶ月 相続の承認、放棄・限定承認等

原則として、相続発生から3ヶ月以内に相続の承認・放棄を決定する必要があります。承認は、遺産を積極財産・消極財産を含めてすべて引き継ぐということであり、放棄は、全て引き継がないということです。遺産の一部だけを引き継いだり、一部だけを引き継がないということはできません。基本的には、積極財産が消極財産を上回るかどうかという点が相続の承認・放棄の判断の指標になりますが、債務が収益物件の建築費用である場合や連帯保証債務などの場合は、返済可能性との関係を検討する必要があるため判断が難しくなります。

相続発生から3ヶ月以内に承認・放棄の判断がつかない場合は、熟慮期間の延長の申立てをすることができます。

4ヶ月 準確定申告(被相続人の確定申告)

被相続人についての確定申告が準確定申告です。通常の確定申告は、1月1日~12月31日の期間について翌年の3月15日までに行いますが、相続が発生した場合は、申告の対象になる期間の途中で亡くなったため、1月1日から死亡した日までの期間を対象として準確定申告を行います。

遺産分割協議と遺産分割の執行

遺産分割協議は、相続人全員の合意により成立します。民法上は、遺産分割協議の内容を書面にすることは要求されていませんが、遺産分割を実行する際に遺産分割協議書を要求されますので実務上は遺産分割協議書は必ず作成します。遺産分割の実行としては、例えば、預貯金の解約・名義変更、不動産の相続登記(名義変更)などがあります。

なお、遺産分割協議については、期間制限はありませんが、相続税申告が必要な場合は、申告期限までに遺産分割協議を行う例が多いです。

10ヶ月 相続税申告

相続税は申告期限を経過すると無申告加算税が加算されてしまいますので必ず期限内に申告しましょう。

相続税の申告にあたっては、①小規模宅地等の特例、②配偶者の税額の軽減、③農地に関する納税猶予制度、④非上場株式の納税猶予制度を利用する場合が多くあります。そのためには、原則、申告期限までに上記の制度を利用できる内容で遺産分割協議を成立させる必要があるので、迅速な遺産分割協議が必要です。遺産分割協議が相続税の申告期限までにまとまらなかった場合は、①及び②は、とりあえず法定相続分で申告・納税し、当初申告から3年以内に遺産分割協議した場合は、更正請求をすることができます。他方、③及び④は相続税の申告期限内に適用要件をみたす遺産分割協議が成立することが必要であり、①及び②のような例外はありませんので要注意です。

12ヶ月 遺留分侵害額請求

遺留分侵害は、遺言により発生するのが典型ですが、被相続人の過去の贈与等により財産処分がされた場合も遺留分侵害になりうるので慎重な調査が必要です。

遺留分侵害額請求は、①相続が発生したこと及び遺留分が侵害されていることを知ったときから1年間で時効、②相続が発生した日から10年間で除斥期間にかかり請求できなくなるため注意してください。

遺留分侵害額請求は、権利行使時期を明確にするため、実務上は配達証明書付内容証明郵便で行います。

5.相続手続で注意することは何ですか。

- 遺産の情報は全相続人で共有すること

- 負債の調査は慎重に行うこと

- 相続手続きの期限は厳守すること

に特に注意してください。相続手続でわからないこと、不安なことがある場合は自分で抱え込まずにお気軽に弁護士などの専門家に相談することが大切です。