相続財産の評価

1.相続財産評価の必要性

(1)遺産分割と相続財産の評価

遺産分割は、被相続人の相続財産を共同相続人の相続分(具体的相続分)に応じて分割するという手続ですので、1.共同相続人の具体的相続分の確定、2.具体的相続分による分割というプロセスを踏むことになります。

そして、これらの1.具体的相続分の確定=相続開始時を基準、2.具体的相続分に応じた分割=遺産分割時を基準という局面ごとにことなった基準時での相続財産の評価が必要になります。

(2)具体的相続分を確定するための相続財産評価

ア みなし相続財産を金銭評価する理由

具体的相続分は、相続開始時に存在した相続財産に特別受益を加算し、寄与分を控除して算出したみなし相続財産を基礎として算定します(具体的相続分の算定方法の詳細)。

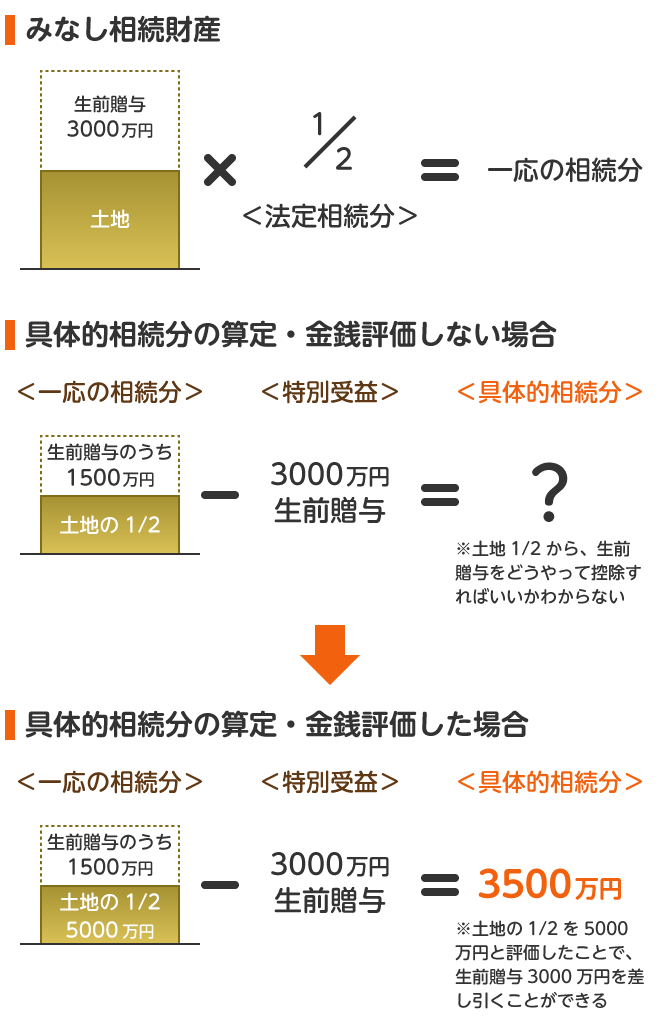

この場合、相続財産、特別受益、寄与分というみなし相続財産はすべて金銭に評価する必要があります。具体的相続分は、みなし相続財産に法定相続分を乗じて算出した一応の相続分から、特別受益を控除し、寄与分を加算するという方法で算定しますが、相続財産は金銭、不動産、動産など多様な財産で構成されるので、同一の価値に評価しないと特別受益や寄与分の修正ができないからです。

例えば、相続財産が土地1筆で被相続人が父、相続人が子供(A・B)二人の場合で、子供Aが3000万円の生前贈与(特別受益)を受けていた場合(相続開始時の評価額も同様とします)、土地と金銭は共通の価値基準が同一ではないので、このままでは子供Aの特別受益を相続財産の土地に対する子供Aの相続分から控除することができません。そこで、上記の土地を金銭的に評価することで、特別受益を控除することを可能にするのです。上記の土地を1億円と評価すると、子供Aの具体的相続分は、3500万円になります。

【みなし相続財産の金銭評価】

イ みなし相続財産の評価基準時

みなし相続財産のうち、相続開始時に被相続人に帰属する財産として存在するものは、相続開始時を基準時として評価額を算定します。では、特別受益や寄与分については、どの時点を基準として評価額を算定するのかということがみなし相続財産の評価基準時の問題です。

特別受益や寄与分は、遺贈や死因贈与などを除けば、相続開始以前に発生していることになりますので、特別受益や寄与行為がなされた時点を評価基準時とするという考え方もありえるところですが、実務上は、相続開始時を基準時として評価額を算定するという運用が行われています。遺産分割の基準となる具体的相続分は相続開始時における共同相続人の相続分ですので、その算定の基礎となるみなし相続財産の一部である特別受益や寄与分の評価も相続開始時を基準として行われるのが理屈として一貫しているというのがその理由と思われます。

また、以下のような事例の場合を考慮すると、結論としても基準時を相続開始時とすることが妥当です。

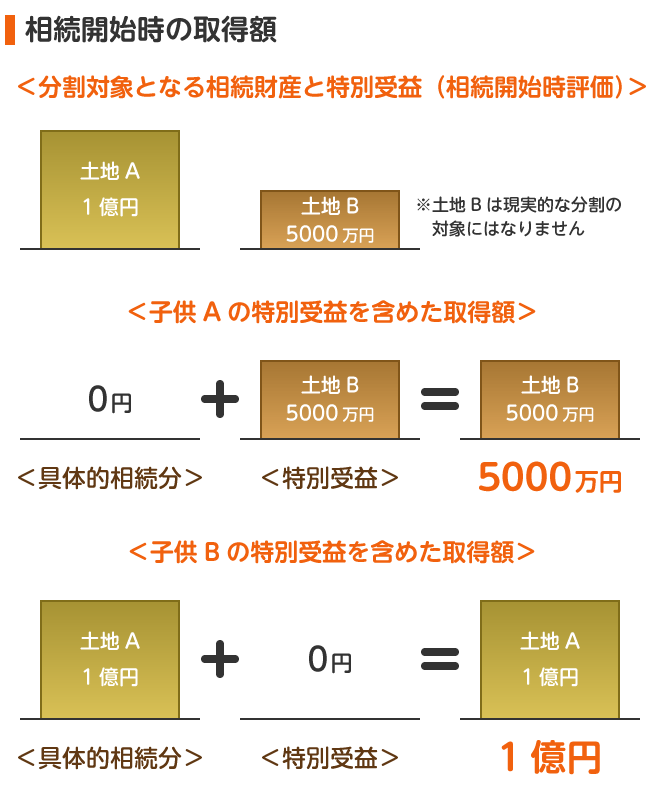

【事例】

- 被相続人 父

- 相続人 子供(A、B)

- 遺産 土地A(相続開始時評価 1億円)

- 生前贈与(子供A) 土地B(相続開始時評価額 5000万円)

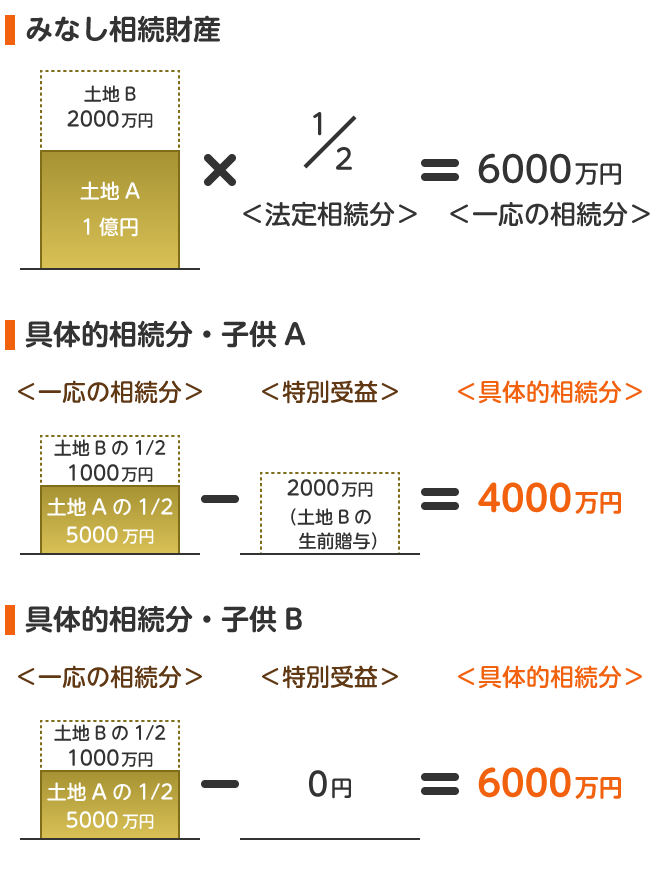

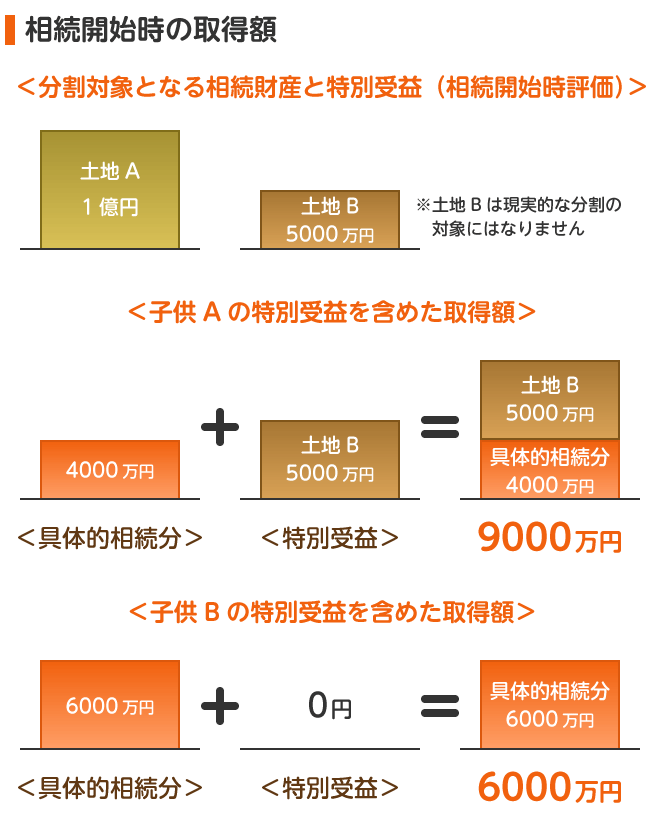

この事例で、土地Bの贈与時の評価額を2000万円場合と1億円の場合の二つのケースに分けて検討してみます。

【土地B 贈与時評価2000万円の場合】

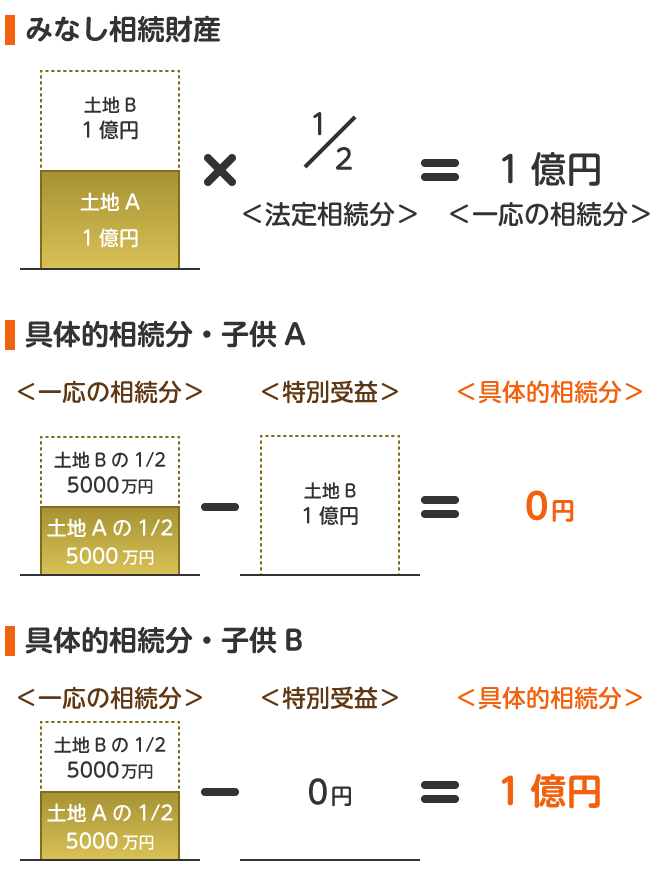

この事例の場合で、贈与時の評価を採用すると、子供Aは、具体的相続分として4000万円になり、これ以外に土地Bの贈与を受けているため、相続開始時の評価としては、合計9000万円の利益を得ていることになります。対する子供Bは、6000万円の利益を得ることになりますが、子供Aのもとに贈与された土地B(相続開始時の評価額5000万円)が存在することを考慮すると公平性の点から問題があります。

他方、相続開始時を評価基準時とすると、具体的相続分は、子供A2500万円(他に土地B・相続開始時5000万円)、子供B7500万円となり、共同相続人間の公平性を確保することができます。

【土地B 贈与時評価1億円の場合】

続いて、この事例で贈与時の評価を採用すると、子供Aの具体的相続分はゼロ(他に土地B・相続開始時5000万円)、子供Bは1億円になります。この場合、子供Aは、相続開始時には5000万円の利益しか得ていないにもかかわらず一切の利益を得られず、子供Bがすべての遺産を取得することになってしまいやはり公平性に問題があります。

他方で、評価基準時を相続開始時とすると、具体的相続分は、子供A2500万円(他に土地B・相続開始時5000万円)、子供B7500万円となり、共同相続人間の公平性を確保することができます。

以上の事例のように、特別受益を相続開始時ではなく、受益当時の評価額とした場合、相続開始時までに評価額が変動したことによる利益・不利益はすべて受益者に帰属することになります(上記1の事例では、本件土地Bが贈与後相続開始時までに値上がりした3000万円の利益が、上記2の事例では、本件土地Bが贈与後相続開始時までに値下がりした5000万円の不利益が贈与を受けた子供Aが負担する結果になっています)。

このような不都合を回避するため、実務上、具体的相続分の評価基準時は相続開始時とされています。(3)遺産分割のための相続財産評価

遺産分割の対象となる相続財産を具体的相続分に基づき共有にする場合や全て換価して金銭で分割する場合、遺産分割時を基準とした相続財産の評価は必要ありません。

他方、現物分割や代償分割を行う場合は、遺産分割時を基準時として相続財産の評価をする必要があります。相続財産を金銭的に評価しないと各相続人の具体的相続分の額に相当する不動産を割り付けることができませんし、代償金を算定することもできないからです(現物分割をする場合、相続財産に含まれる不動産が各相続人の具体的相続分に完全に合致することはまれですので、過不足は代償金の支払義務を定めて調整するということが行われています)。

そして、遺産分割は、相続開始時から時間をおいて行われることが通常であり、この間に評価額が変動していることがありますので、遺産分割時点での相続財産の評価が必要になります。相続開始時の評価額をもとに遺産分割をすると、遺産分割時点では相続財産全体の評価が上昇していた場合、遺産分割により実際に取得する相続財産の評価額よりも低廉な代償金の支払いで済むことになり、遺産分割時点の相続財産の評価額が下落していた場合は逆の結果になります。現物分割の場合も同様の問題があります。

以上のことから、遺産分割(現物分割・代償分割)を行う場合は、相続財産の評価が必要であり、その基準時は遺産分割時になります。

2.不動産の評価方法

(1)不動産の評価額に関する実務の運用

不動産の評価額は、現金や預貯金などのように残高=評価額という決まりきったルールはなく、個々の不動産ごとに評価額を決める必要があります。そして、遺産分割は、相続人間で権利の帰属を決める手続ですので、実務上は、評価額についても相続人の意見を踏まえて合意により確定するという運用がなされています。評価額についての合意ができない場合、不動産鑑定士を鑑定人に選任して評価額を算定しますが、この際、鑑定人の費用が発生すること、鑑定の内容について更に相続人から反論がなされる場合があることなどの難点があります。

このようなことから、可能な限り、相続人間で不動産の評価額について合意形成をするような働きかけが遺産分割調停・審判でも行われますが、合意形成の目途となるような基準がないと、評価額についての協議がすすみません。そこで、一般的には不動産の種類に応じて次のような評価方法が参考にされています。

(2)土地

土地の評価については、一般的には、次の4つの資料を参考にしています。

1.公示地価・基準地価

国土交通省が地価公示法に基づき毎年1回公示する価格が公示地価です。基準地価とは、国土利用計画法施行令に基づいて都道府県知事が毎年1回好評する地価をいいます。

公示地価・基準地価は、一般的な取引の指標になっており、不動産の時価を算定する際に非常に有用ですが、一部の土地についての評価しかなされていないというのが難点です。

2.固定資産税評価

固定資産税を課税することを目的として土地課税台帳等に登録された価格です。3年に一度しか評価替えがされないという問題はありますが、全ての土地について個別の評価額が算定されているという点では非常に使い勝手がいい面があります。固定資産税評価額は、公示価格のおおむね0.7とされていますので、固定資産税評価額に10/7を乗じた価格を時価とすることがあります。

3.相続税評価額(路線価)

相続税申告の際に土地の評価額を算定することを目的に、路線(道路)ごとに1㎡あたりの評価額を付したものが路線価です。毎年一回8月に国税庁から公表されます。

相続税評価額(路線価)は、遺産分割の時価算定を目的とするものではありませんが、土地の相続に関して国がさだめたルールということもあり、比較的相続人間で納得を得やすい基準ではあります。ただし、相続税評価額(路線価)は、公示価格のおおむね0.8とされていることから、路線価に10/8を乗じた価格を時価とすることや、相続税特有の政策的な評価減については、適用を排除して計算をしなおすなどの対応は必要です。

4.不動産仲介業者の査定書

土地の売却を検討している場合、不動産仲介業者が類似の条件の売買事例などを参考にした価格査定をしてくれます。会社の規模にもよりますが、大手の仲介業者などの一部は無料査定をしてくれますのでよく利用されています。もっとも、不動産仲介業者の査定書については、査定を依頼者かたの価格に関する意向が反映されていることもあり、他の相続人から複数の査定書が提出される場合があります。

(3)建物

建物の評価に関しては、固定資産評価額と不動産仲介業者の査定書が利用されることが多くありますが、固定資産税評価額については、注意が必要です。

土地に関しても触れましたが、建物についても固定資産税評価額は、実際の取引価格とかい離があり、特にマンションの高層階などの場合はかい離がさらに大きくなる傾向があります(固定資産税評価額には眺望価値などは含まれないことなどが理由とされます)。そのため、建物、特にマンションの評価には注意を払ったほうがいいでしょう。

【実務上の論点】

- 借地権・使用借権の評価

- 相続税申告を伴う場合の不動産の評価

3.その他の相続財産の評価方法

(1)預貯金

預貯金の場合、法律的には消費寄託契約に基づく預貯金の返還請求権をという性質を有していますが、現実には、金銭に準じる機能を有していますので、預貯金の残高=評価額になります。

預貯金の評価額は残高証明書で証明します。

(2)出資金、保険解約返戻金

出資金及び保険解約返戻金は、預貯金ほど金銭に類似した性質を有しているわけではありませんが、一定の手続を踏めばほぼ確実に残高と同額に換価できることから、残高=評価額になります。

出資金及び保険解約返戻金の評価額は、残高証明書・解約返戻金証明書などで証明します。

(3)投資信託、上場株式等の相場のある株式

投資信託及び上場株式等の相場のある株式は、実務上は、相続開始時・遺産分割時に当たる日の終値により評価しています。株式の場合は、一日中相場が変動しており、被相続人がなくなった時間が特定できることが多いことからすれば、相続開始した時間まで特定して評価するということも理論的には可能ですが、実際にはここまでは行われていないようです。相続が開始した時間の取引価格と同日の終値に大幅な変動がある場合には、検討する価値があるでしょう。

投資信託及び上場株式等の相場のある株式は、残高証明書、証券取引所の統計(ホームページ等で公表している)で証明します。

(4)非上場株式

【実務上の論点】

非上場株式の評価方法と対策

(5)動産

動産で最も評価が問題になることが多いケースは、自動車の評価です。

通常は、中古車販売業者の査定書やレッドブックで評価をします。自動車以外の動産は、通常経済的な価値がないものが多く、遺産分割の枠組みではなく、形見分けという形分配がなされています。骨董品などの場合は、評価が問題になりますが、真贋の鑑定も含めて非常に難しい面があります。