相続分の算定

(1)相続分算定の意義

遺産分割とは、遺産分割のながれでもご説明をしたとおり、相続人と相続財産を確定し、これを前提に各相続人の相続分を算定し、この相続分を前提にした遺産の分割方法を決めるという流れで行われます。したがって、相続分の算定とは、最終的な遺産の分割方法を左右する非常に重要な作業ということになります。なお、以下の説明では、便宜上「相続財産」と「遺産分割の対象」は一致するものとして説明をいたします。

「相続分」という言葉に関しては、インターネットの普及等により、一般の方にも「法定相続分」という言葉が浸透しており、相続分=法定相続分と誤解されているかたも見受けられます。

最終的な遺産分割の前提となる相続分(以下「具体的相続分」といいます)は、相続財産に特別受益や寄与分による修正を施し(この際、相続財産、特別受益、寄与分に相続開始時での評価額が算定されます)、これを前提として個々の相続人の相続分率を算定し(これを「具体的相続分率」といいます)、この具体的相続分率を遺産分割時の相続財産の評価額に乗じて最終的な取得分(以下「現実的取得分」といいます)を確定するという複雑な計算をすることになります。

(2)具体的相続分率と現実的取得分算定のながれ

上記(1)で具体的相続分の算定及び現実的取得分の算定についてご説明をしましたが、これを図で示すと次のとおりになります(以下の説明における用語の定義は「日本加除出版株式会社家庭裁判所における遺産分割・遺留分の実務の初版279頁」を参照いたしました)。

| みなし相続財産 | 相続開始時の遺産の評価額-寄与分の評価額+特別受益の評価額 |

|---|---|

| 一応の相続分 | みなし相続財産×各相続人の法定相続分 |

| 具体的相続分 | 一応の相続分の評価額+各相続人の寄与分の評価額-各相続人の特別受益の評価額 |

| 具体的相続分率 | 各相続人の具体的相続分の評価額/各相続人の具体的相続分の評価額の総額 |

| 現実的取得分 | 遺産分割時の相続財産の評価額×具体的相続分率 |

事例

相続財産(評価額)

相続開始時7000万円

遺産分割時5000万円

遺言の有無

なし

相続関係

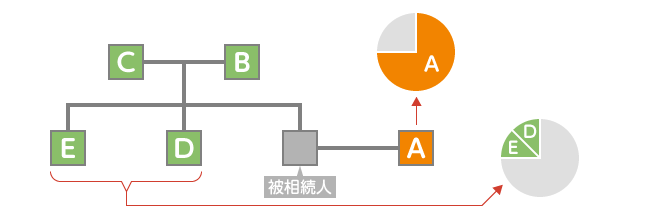

被相続 父

相続人 子供A 子供B

特別受益

Aに3000万円の現金を生前贈与

寄与分

Bに1000万円相当の寄与分あり

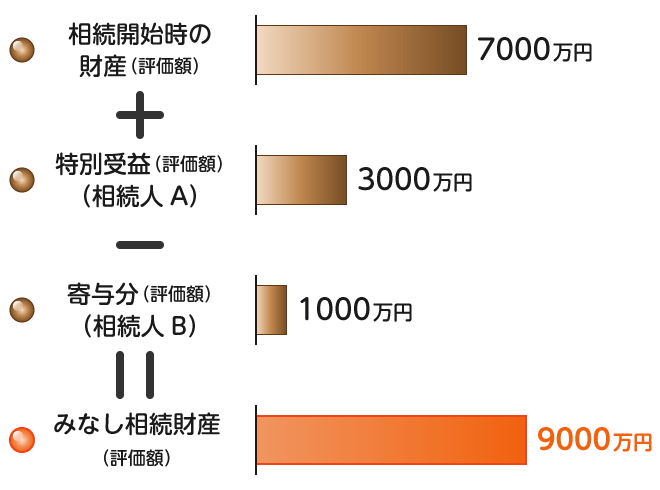

STEP1みなし相続財産の算定

みなし相続財産に含まれる相続財産、特別受益、寄与分は全て、相続開始時点の評価額を算出し、これらを合算して、みなし相続財産(評価額)を算定します。

図7-1

STEP2一応の相続分の算定

遺言により相続分が指定されている場合は指定された相続分、遺言がない場合は法定相続分をみなし相続財産に乗じて一応の相続分を算定します。なお、法定相続分の具体例は(2)を参照してください。

図7-2

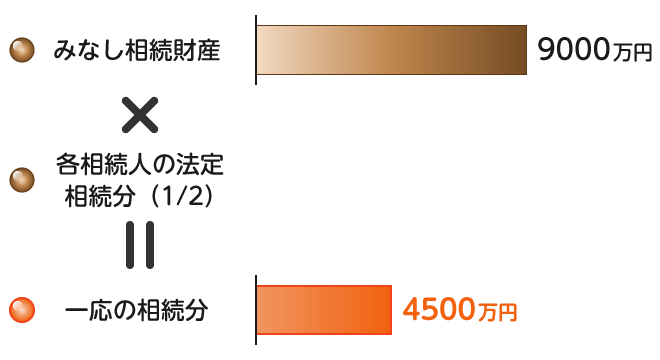

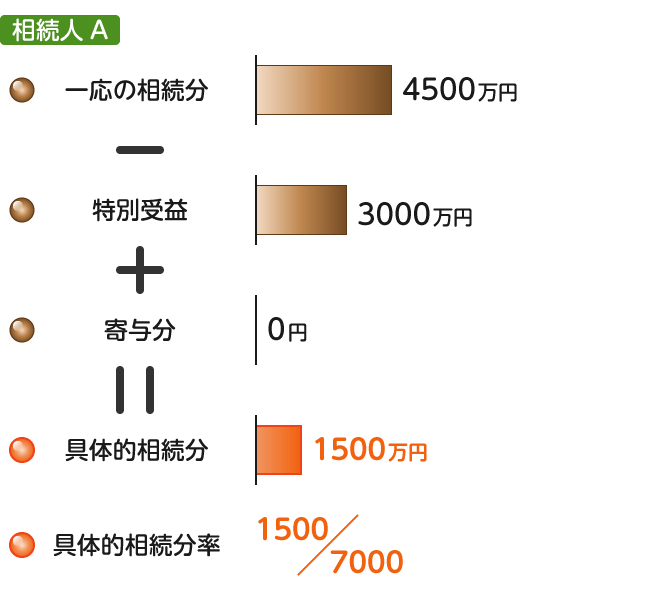

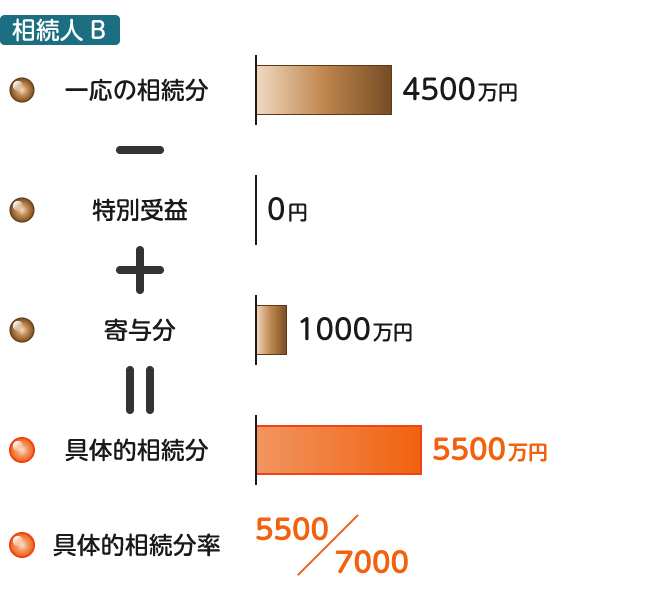

STEP3具体的相続分率の算定

各相続人の一応の相続分から特別受益を控除し、寄与分を加算して具体的相続分を算定します。(1)各相続人の具体的相続分を②(2)全相続人の具体的相続分の総額で除して算出した数値が具体的相続分率になります(以下の図では、(1)を分子、(2)を分母としています)。

図7-3-1

図7-3-2

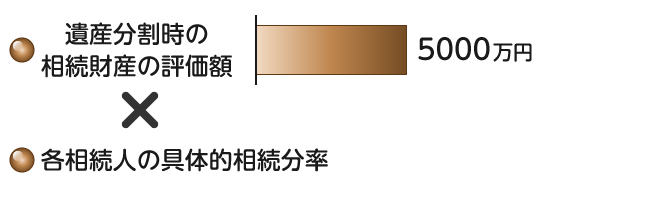

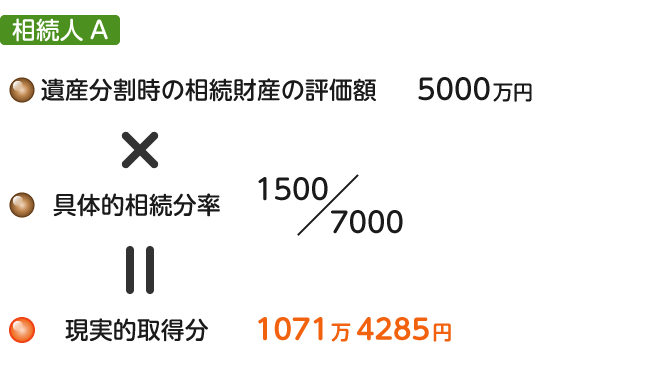

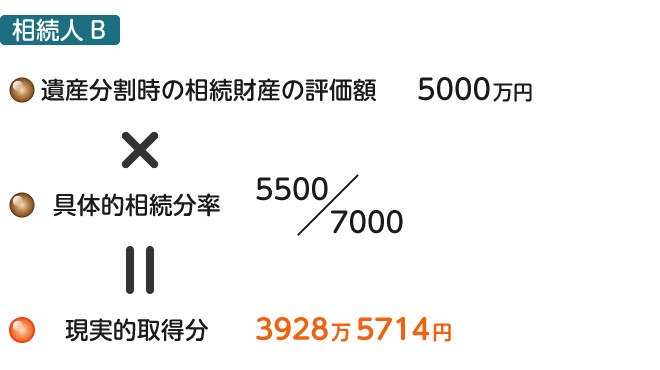

STEP4現実的取得分の算定

現実の遺産分割は、相続開始後、時間が経過してから行われることが多いため、相続開始時と遺産分割時の相続財産の内容が同一でも評価額が変動することがあります(不動産や投資信託などが典型です)。そのため、遺産分割時点の相続財産(みなし相続財産ではありません)の評価額を算出し、この金額に具体的相続分率を乗じて現実的取得分を算定します。

図7-4-1

図7-4-2

図7-4-3

(2)法定相続分の算定方法

法定相続分は民法900条・901条に規定されています。(1)の具体的相続分率の算定において説明をしたとおり、法定相続分は、具体的相続分率・現実的取得分を算定する前提として定められた概念ですので、民法上は、法定相続分の評価額=相続人の現実的取得額ということにはなりません。

もっとも、遺産分割協議は、共同相続人の合意によれば、各相続人の取得割合は自由に決められることから、特別受益、寄与分、相続財産の評価について細々した主張はせず、相続財産の大まかな評価額を基礎として遺産分割協議がされているケースも多々あります。

このような場合の話合いにおける一つの基準として法定相続分が参考にされており、この点で、法定相続分は、事実上遺産分割の指針としての機能を果たしています。

なお、以下の説明は、遺言により相続分が指定されている場合、遺産分割協議により法定相続分と異なる内容の協議を成立させる場合には当てはまりませんのでご留意ください。

相続分の決め方

民法が定める法定相続分は、配偶者、直系卑属、直系尊属、兄弟姉妹という分類で定められています。これとは別に、直系卑属については、嫡出子か非嫡出子か、兄弟姉妹については、全血兄弟か半血兄弟かという分類で相続分を規定しています。法定相続分を整理した表と事例を参考にご自分の相続に当てはめてみてください。

| 相続人 | 法定相続分 | |

|---|---|---|

| (1)配偶者・直系卑属 | 配偶者 | 2分の1 |

| 直系卑属 | 2分の1 | |

| (2)配偶者・直系卑属 | 配偶者 | 3分の2 |

| 直系卑属 | 3分の1 | |

| (3)配偶者・兄弟姉妹 | 配偶者 | 4分の3 |

| 兄弟姉妹 | 4分の1 | |

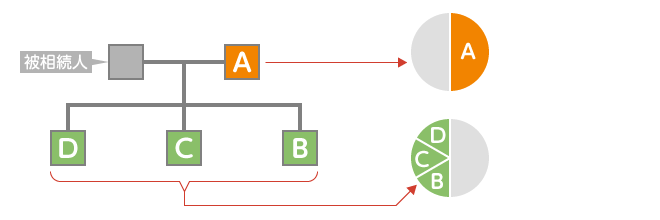

相続人が配偶者、直系卑属3人の場合

相続人が配偶者、直系卑属2人の場合

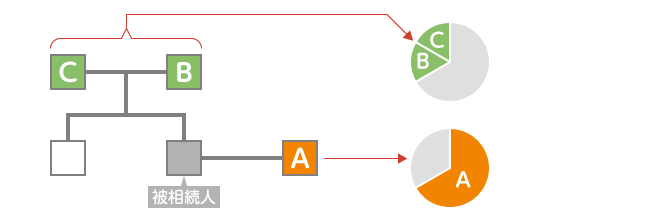

相続人が配偶者、兄弟姉妹2人の場合